トレーディングの基本、高値、安値

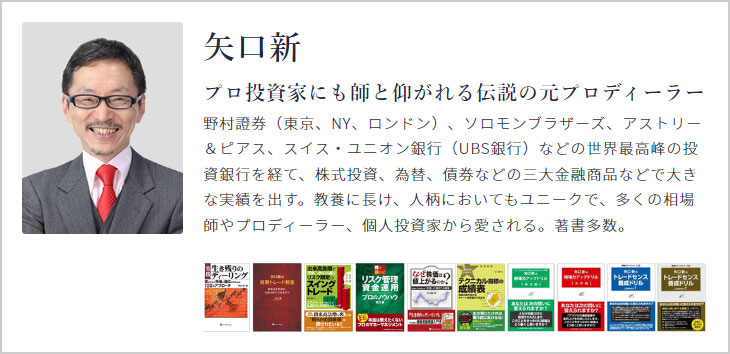

こんばんは、矢口新です。

私は野村證券で外債ディーラーとなる前の3年間、

新卒で入社したアストリー&ピアス(後に日短エーピー)で、

黎明期だった外為インターバンク市場のブローカーを勤めた。

その間に、日本に先行して国際市場となっていた

シンガポールと香港で3カ月間の研修も受けた。

外為ブローカーとは、朝から夕刻まで各行の外為ディーラーたちと話し続けながら、

実際の取引を取り次ぐ仕事なので、バンクディーラーたちが何を考え、

どういった取引を行うかの全てが分かる。

また、私はポンド・ドルやドル・スイスが担当で、

当時の東京市場には実需のフローがほぼ皆無、

また、英系でもあった日短エーピーはポンド・ドルのシェアが常時8割を超えていたので、

著名な人たちもいたバンクディーラーたちの投機的なトレーディングのノウハウも知ることができたのだ。

その後は外債の大きなポジションを扱い、外為のチーフディーラーも勤め、

米欧のディーラーやファンドマネージャーたちと交流を深める中で、

短期トレードからポートフォリオ運用までのノウハウと経験とを積み上げていった。

そこで、収益を上げているディーラーたちが

何を一番注視しているかが分かるようになった。

高値と安値だ。一言で述べるならば、高値が更新される相場は強く、安値が更新される相場は弱い。付け加えるならば、高値を更新できなければ強いとは言えず、安値を更新できなければ弱いとは言えない。ここから、ダブルトップやダブルボトムなどが反転の兆候だということが分かるのだ。

これが分かれば、多くのものが分かるようになる。

例えば、ストキャスティクスとRSIの違いだ。共に一定期間内の値動きに対して現在値が高いか安いかを知るテクニカル指標だが、ストキャスティクスは高値安値をその判断に用い、RSIは終値だけを用いる。

移動平均線やその派生形のMACDも高値安値は見ずに、終値だけを見る。そのため、現場のディーラーたちの感覚からは、それなりの利用方法は認めながらも、多少なりとも違和感があるのだ。

一方、一目均衡表は遅行線だけが終値を使うが、これはモメンタムに等しいもので、高値安値とその半値が基本的な判断基準だ。そこに26(x2)と9の数値で時間の概念を加えている。これはディーラーたちの感覚に極めて近い。

私は実際のトレーディングの「参考になる」テクニカル指標の紹介はするが、私自身はローソク足だけを見ている。高値安値が直前の足から切り上げているか、切り下げているか、ハラミ線か抱き線かが基本的な判断基準で、フラクタルな性質を利用してローソク足を統合したり、分離したりすれば、波動の上げ下げ、押し目や戻り、保合レンジなどのすべてが分かる。

すべてのテクニカル指標は何らかの情報操作を行う。例えば移動平均線などは、終値だけを重視して、高値安値、陽線陰線などの情報を捨て去るのだ。一方で、ローソク足は値動きに関する全ての情報を、何の作為もなく提供している。

私は見ない方が惑わされない、知らない方が恐くないというスタンスは取らない。不都合なものも含め、より多くの情報を直視することで、より適格な判断が出来ると信じている。ローソク足とフラクタルの組み合わせは奥が深いのだ。

この記事へのコメントはありません。