チャートは、オールマイティーではない

こんばんは、

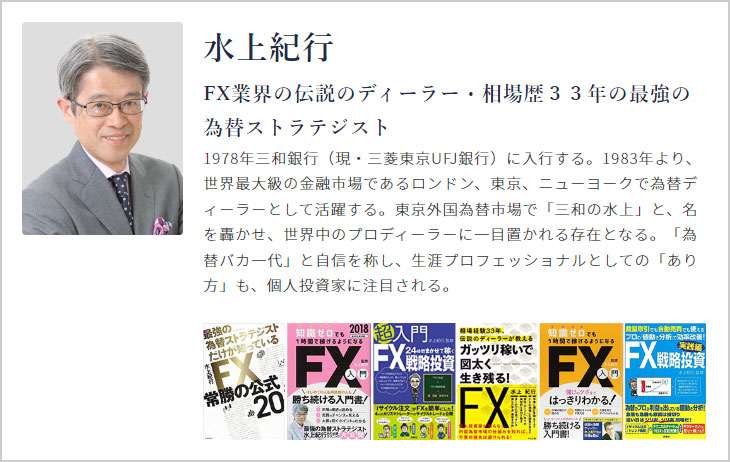

水上紀行です。

私は、チャートなしでは、

相場をイメージすることはできません。

しかし、チャートが、

オールマイティーでないことも事実です。

つまり、チャートは便利なツールではありますが、

信じ込みすぎないで見ることも大事だと思っています。

なぜなら、マーケット参加者の多くが、

同じようなチャートを見ていても何らおかしくなく、

さらにそのチャートから同じような相場観を持つことも、

それも当然ありえることだと思います。

問題は、チャートから同じような相場観を持ち、

同方向のポジションが短期間に膨らんでしまうことで、

相場反発の原因となりがちだからです。

例として面白いチャートがあります。

EUR/USDの月足で、2003年12月から2006年4月に掛けて、

きれいなヘッドアンドショルダー(三尊)ができました。

細かく見ますと、2003年12月から2004年8月に左のショルダー、

2004年9月から2005年7月までヘッド、

2005年8月から2006年3月まで右のショルダーの各部分になっています。

これだけきれいにヘッドアンドショールダーができたことは、

誰の目にも明らかで、下げを狙って盛んにショートメイク(ショートポジションを作る)がなされた結果、

マーケットのポジションは、完全にオーバーソールド(over-sold、売り過ぎ)となってしまいました。

この、売り仕掛けが実際に行われたことは、

2005年9月から12月に掛けて値を下げていることでもわかります。

しかし、結局下げきれず、ショートカバーを中心とする上昇となり、

2007年9月にヘッドの頂上をしっかり上抜いたところから上げは加速し、

2008年4月まで上昇し続けました。

一般にヘッドアンドショルダー崩れとなった場合、

ヘッドとネックラインの高さ分(この場合(約1750ポイント)だけ、

ヘッドの頂上から上がるとされますが、この場合はさらに450ポイント追加して

約2200ポイントも上昇しており、いかにマーケットで、

ショートポジションが膨らんでいたかがわかります。

このように、誰の目にも明らかなチャート・パターンは、

急速にポジションが偏ることを意味していますので、

酒田五法でも「ケイ線(チャート)かぶれにならない」ことと指摘しており、

チャートだけではなく、

マーケットポジションやマーケットセンチメント(心理)を読むことも

平行して行うことが大切だと思います。

この記事へのコメントはありません。