日銀のETF購入によって株価は…

From:矢口 新

金融緩和によるETF購入(年間6兆円)で、

日本銀行が、日本株市場への影響力を強めています。

日銀は、4日と10日に既存のETFを707億円ずつ購入しました。

ブルームバーグの集計によると、

8月初旬時点で日経平均株価を構成する225銘柄のうち、

75%で日銀が大株主上位10位以内に入っており、

楽器音響のヤマハに至っては既に事実上の筆頭株主状態にあります。

年内にはセコムやカシオ計算機でも筆頭株主化し、

2017年末には55銘柄まで増加する見通しとなりました。

※参照:大株主「日銀」、17年末に日経平均4分の1で筆頭ーETF増功罪

http://headlines.yahoo.co.jp/hl?a=20160815-11868200-bloom_st-bus_all

(以下、上記の記事から抜粋)

ブルームバーグの試算では、

日銀は6月末時点で日本のETF全体の59.5%、

8兆9000億円を保有する。

日経平均の指数寄与度が大きい

ファーストリテイリングの浮動株比率は25%だが、

野村證券の試算ではそのうち半分を日銀が保有し、

年末までには63%まで上昇する見込みという。

日銀の保有株推計に際しては、

日銀が公表しているETF購入額を

6月末の時点でいったん時価評価し、

投資信託協会のETFの60%を保有していると試算。

投信協会のETFが個別銘柄を

どれだけ保有しているかをそれぞれ1銘柄ずつ算出し、

その60%を日銀が保有していると推定した。

その上で8月初旬時点で再度時価評価し、

日銀が年間6兆円のペースでETFを購入すれば

その比率がどう変化するかを予想した。

(ここまで引用)

量的緩和の目的は市場への資金供給ですが、金融商品を購入するので、

対象となった商品が値上がりすることは、十分に想定内です。

つまり、国債を買えば、国債価格の上昇、利回りの低下が期待できます。

株式ETFを買えば、株価の値上がりが期待できることになります。

ここで、ETFとは何かを復習しておきましょう。

ETF(Exchange Trade Fund)とは、

取引所に上場され、株式と同じように売買される投資信託のことです。

いつでも購入でき、いつでも売却できるオープン型なので、

信託期間も通常は設定されていません。

「通常」と断るのは、まったく人気がなく

資産残高が運用コストに見合わなければ、

閉鎖される可能性があるからです。

上記記事の日経平均型とは、

日経平均に連動するように動くETF、

TOPIX型とは東証株価指数に連動するように動くETFです。

これらETFが買われれば、運用投信会社が市場で個別株を買うことで、

株価指数も上昇することになります。

ここで注意を要するのは、

日経平均やTOPIXは指数ですが、

ETFは投資信託だと言うことです。

つまり、ETFは投信会社が運用することで、指数に連動させています。

ここで、いったん運用者の立場になって、実務を考えてみましょう。

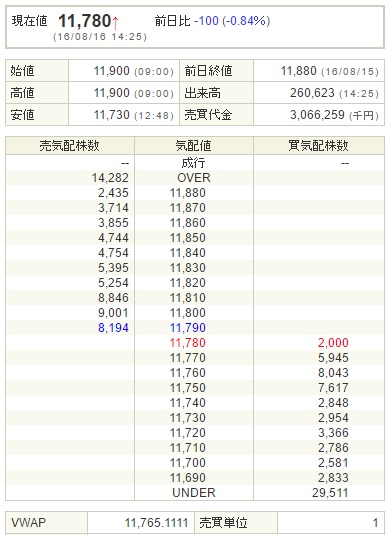

参照図は、JPX日経400株指数に連動するETFの板です。運用者は野村投信です。

日銀はこのETFも量的緩和の購入対象としています。

参照図:JPX日経400株指数連動型ETFの板(SBI証券)

8月16日は14時25分までの時点で、売買代金が30億6626万円です。

今なら1万1790円あれば買えます。

9660万7260円あれば、11790は全部買え、次の売り値は11800です。

この金額を日銀の1日当たりETF購入額707億円と比較してください。

このETFの価格は、この板に見る実際の売買だけで動きます。

一方、指数は個別400銘柄の実際の売買、他投信会社運用の同種ETFの売買、

日経平均型ETFの売買、同先物、オプションの売買、TOPIX型ETFの売買、

同先物、オプションの売買などなど、構成銘柄に関するすべての売買で

多少なりとも動くことになります。

このETFが買われれば、400銘柄と連動させるために、

市場で株式を買わねばなりません。

しかし、現実問題として、上記のような売買代金で、

400銘柄の単位株が買えるでしょうか?

加えて、即座に希望の価格で買うことは望めません。

そこで、ETFの運用とは、できるだけ少数で指数と連動し、

尚且つ、指数を歪めない銘柄を選ぶ必要があることが分かります。

上記記事の「投信協会のETFが個別銘柄をどれだけ保有しているか」

を調べるのはそのためです。

これが各社が運用する各種ETFの中身に当たる個別銘柄と見なされるからです。

しかし一方で、

「年間6兆円のペースでETFを購入すればその比率がどう変化するかを予想」

することは難しいのです。

少なくとも、

「日経平均の指数寄与度が大きいファーストリテイリングの浮動株比率は25%だが、

野村證券の試算ではそのうち半分を日銀が保有し、

年末までには63%まで上昇する見込みという」ように、

現状の日銀保有比率がそのまま維持されることは考えにくいのです。

なぜなら、買い占めによる浮動株の減少や割高感から、

この銘柄がこれまで通りに、指数を代表して連動することが難しくなるからです。

上記の個々の銘柄における日銀の実質保有比率が正しいのか、

また先行きの変化がどうなるかは分かりませんが、

8月初旬時点で日経平均株価を構成する225銘柄のうち、

75%で日銀が大株主上位10位以内というのは、その通りなのでしょう。

ETFを通しての株主なので、「物言わぬ大株主」なのです。

相当期間にわたる保有なのだろうから、

バブル期以前の「株式の持合い」構造に近いかも知れません。

資金供給と合わせて、相当な株高要因です。

では最後に、年間6兆円という規模が大きいのか、

小さいのかは過去の主体別売買動向を参照して頂きたいと思います。

ちなみに、投資信託の残高には、

日銀のETF購入が反映されているとは思えません。

カストディ業務を行う信託銀行の保有として示されていると思われます。

参照図:JPX主体別売買動向(日本取引所グループ)

今回は日銀のETF買い入れによって株価がどうなるか?

ということをお伝えさせていただきました。

来週もまた記事を更新しますので、

ぜひお読みくださいね。

それでは、またお会いしましょう!

―矢口 新

TPA 理論では、永遠のポジションなんですか?

相当の期限を持ってのETF買い入れ、誰かいつか、市場価格で売却する必要あるのではありませんか?

国債ならば、償還期限が来れば消滅でしょうが、

期限がなく707億円を1日で買い上げたファーストリテイリングの官制株価は上昇止まり

次に外国人が売り 結局のところ安くなったETFを国がまた 買い支える。

中国危機バブルと揶揄するよりも株価操作の社会主義ですね。

日本株をポートフォリオに入れて来た長期の外資に対して、デリバティブでは外国人投機筋が日本危機を煽って私のような個人投資家がババを引かされるのは許せないですね。